「企業分析」と聞くとなんだか難しく聞こえますよね。毎年決算とかいうものは出ているけれど、数字が羅列するばかりで良くわからないし、専門家じゃないとわからない…と思っていませんか?実はそんなことなくて、財務諸表は少なくとも「読む」だけなら決して難しいものではありません。

確かに、財務諸表を「作る」のは会計士など専門家の方でないとできない領域にありますが、コンサル・投資銀行や事業会社の経営企画の部署では正しく「読む」ことさえできれば問題ありません。ビジネスマンのみなさんはまずこの「正しく読む」スキルを身につけていきましょう。

※決算書と財務諸表は意味合いでいうとほぼ一緒なので、以降「決算書」の表記に統一します。

目次

決算書・財務諸表が難しいと思われる理由

さて、決算書の話に戻りますが…決算書、つまり貸借対象表(B/S)・損益計算書(P/L)・キャッシュフロー計算書(CF)が理解し難いと思われているのは、それぞれが何を表していて、どう相関し合っているのかがわかりにくいからじゃないでしょうか?損益計算書は、売上とコストがまとめられたものなので直感的に理解しやすいですが、他の2つは最初はやや理解しにくいですよね…。

なので、ここでは財務諸表のそれぞれが何を表していて、どう関係しているか、をまずは理解してみてください。そのあと、実際にどうやって読んだらその財務諸表から企業の状況を読み解けるのか、その簡単な方法を実例を交えつつお話しますね。

財務会計と管理会計

ちなみに、会計は大まかに管理会計と制度会計に分けられ、制度会計の中には財務会計と税務会計とが含まれます。一般のビジネスマンが主に関わるとしたら財務会計・管理会計だと思いますが、決算書はこのうち財務会計にあたります。

財務会計と管理会計

財務会計は外部の投資家に自社を理解してもらうために行わないといけないものですが、管理会計はコスト管理や業績管理など、あくまで自社内でより良い経営を行うためのものなので社外の人間が知る機会は多くありません。管理会計に興味がある方は、下記の記事も参考にどうぞ。

貸借対照表の役割

貸借対照表(バランスシート)は企業の「一時点での財政状態を示す」という役割を担っています。なので、決算書においては期末の日時点での財政状態が記載されている形になります。

貸借対照表を構成しているのは「資産」「負債」「純資産」の三つで、関係性は下記のように図示できます。

最初はいまいちなぜ資産が左側にあり、負債と純資産が右側にあるの??と思われるでしょうが…資金の調達手段と調達資金の現状…という風に捉えてみるとわかりやすいと思います。

負債は銀行などからの借入金、純資産は株主からの投資や資本金になります。それらが形を変え、商品や材料となっていたり、現金で銀行に預金されているものをひっくるめて資産…というわけですね。

流動資産/固定資産 と 流動負債/固定負債

さて、資産・負債はそれぞれさらに流動/固定で分けることができます。

流動資産は「1年以内に現金化できる資産」で、例えば現金・預金や売掛金などが挙げれます。一方で固定資産は「1年以内など短期での現金化が難しい資産」で、土地・建物といった有形固定資産やのれん・ソフトウェアといった無形固定資産などが要素となります。

流動負債は流動資産とは逆に「1年以内に返さないといけない負債」のこと。固定負債は中長期的に返す必要の生じる負債のことですね。流動負債の割合が多い企業は、借金返済に追われた火の車状態であると言えるので、あまり財務状況は芳しくありません。

このように、資産・負債・純資産の中身まで具体的に見て、それぞれの比率を見ていくことでより精緻に企業の財務状況を分析することができるわけです。

損益計算書の役割

損益計算書(P/L)は企業の年間の儲けの状況について表したもので、企業がその期においてどれだけの損益を出したのか、が記載されています。項目がいくつか並んでいますが、売上高から売上原価や販売管理費などを引いていった結果、最終的に当期純利益(もしくは当期純損失)が算出される…という流れになっていることを知っておきましょう。

主要な要素を抜き出すと、上記のように表すことができます。最初に見たときは「営業利益って何番目だっけ?」みたいに混乱をしてしまいがちですが、一度で覚える必要はありませんので、まずは利益の構造を大まかに理解しておきましょう。

EBITDAの算出方法

損益計算書では当期純利益を最終的な企業の利益として紹介しましたが、近年企業が利益指標として最重視しているのは「EBITDA(Earnings Before Interest Taxes Depreciation and Amortization)」です。英語の部分を細かく説明すると下記のようになります。

- E = earnings(利益)

- B = before(前)

- I = interest(金利)

- T = tax(税)

- D = depreciation(建物や設備など、有形固定資産の償却費)

- A= amortization(ソフトウエアや「のれん」など無形固定資産の償却費)

「EBIT」までは、つまり税金や金利の影響を受ける前の利益といういみなので、上述した「営業利益」と同じと捉えて問題ありません。そして、「DA」に関しては、有形・固定資産それぞれへの投資の除却分を意味しています。

なのでEBITDAは、営業利益に後述するキャッシュフロー計算書に記載されている「減価償却費その他の償却費」を足し合わせることで算出できます。

なぜこのような指標が重視されているかと言うと…そもそもで言うと日本と海外での会計基準が異なることが理由でした。M&Aの際に発生する資産「のれん代」を国際会計基準では償却しない(=費用計上しない)一方で、日本の会計基準では一定の期間内で償却を行っていました。

なので、海外の投資家からすると、日本企業と海外企業とで当期純利益をベースに比較をすると「償却費の計上方法が違う」ゆえにズレが発生するわけです。こういったズレを排除し、自社の経営状況を正しく把握してもらうためにEBITDAを自社の経営指標として掲げている企業が増えています。

営業利益は既に減価償却費が引かれた利益ですので、減価償却費をもう一度足すことで減価償却費影響をゼロにすることができます。

減価償却費とは

減価償却費はやや意味がわかりにくいので、もう少し説明しますね。ざっくり言うと、大型の投資を行い資産を取得した際に、その費用を国の定めた耐用年数で割って計上するものが「減価償却費」です。なぜこのようなことをするかというと「企業の正しい経営状況を測るため」です。

例えば、パン屋さんが100万円のパン焼き機を買って5年ほど利用する…という場合、そのまま費用計上すると初年度は大きく費用がかさみ利益状況が一見悪化してしまいます。

しかし、実際は5年かけて使える機械への投資であることを考えると、購入した年だけに費用計上すると企業の正しい経営状況はわかりにくいですよね。なので、減価償却費として複数年に渡って計上する慣例となっているんです。

キャッシュフロー計算書の役割

キャッシュフロー計算書は、一年間における「お金の出入り」を示す決算書となります。これにより企業の持つ資金がどのように動き、使われているかを知ることができます。

- 営業キャッシュフロー(CF) = 営業活動による資金の増減

- 投資キャッシュフロー(CF) = 投資活動(設備投資)による資金の増減

- 財務キャッシュフロー(CF) = 財務活動(資金調達)による資金の増減

営業CFは企業の儲けを表しているので、うまくいっている企業ならプラスになりますが、例えば大きく問題が報じられた大塚家具など経営状況が芳しくない企業の場合は、2017年12月期の営業CFはマイナスとなっています。

一方で投資CFは、新規事業への投資や設備投資などを積極的に行っているとマイナスになります。「マイナス」と聞くと響きが悪く聞こえますが、投資活動は中期的な目線を持って行われることですので、決して悪いことではありません。

最後に財務CFは財務活動による資金の増減を示しており…例えば、ベンチャー企業が大型の資金調達を行った場合は大きくプラスとなり、大企業が財務状況の改善を目指し長期借入金の返済を進めているとマイナスとなります。他2つと同様に、事業ステージによって大きく数字の出方が変わる項目と言えるでしょう。

財務三表の相互の関係性

各決算書の内容について大まかに説明してきましたが、関係性を図示すると上図のようになります。貸借対照表をベースに考えると、利益剰余金が損益計算書に記載の「当期純利益」に対応、現金がキャッシュフロー計算書でいう「現金及び現金同等物の期末残高」に対応しています。

このように、利益・現金それぞれの観点で決算書は繋がり合っており、投資家からしてもこれらを見さえすれば企業の財務状況を把握することができるのです。

決算書を直感で理解する為の簡単な方法

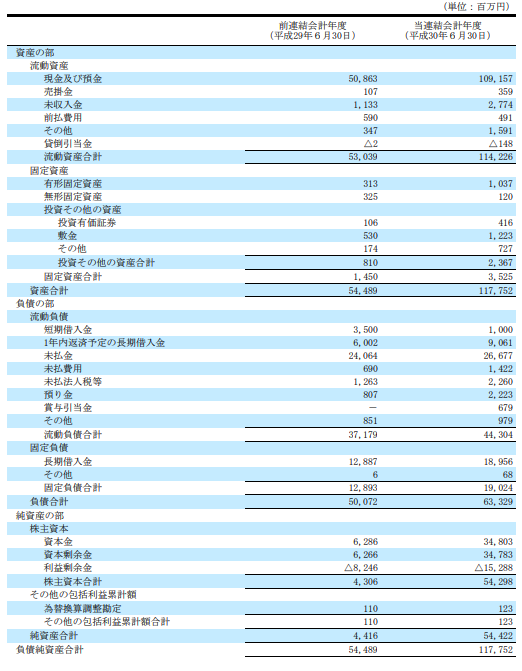

さて、ここまで決算書それぞれの役割と構造、相互の関係性について紹介してきましたが、ここからは実際に決算書を読み解く際の手法についてお話します。分かりやすいようにメルカリの決算書を例にしつつ進めますが、もしもお手元で印刷できるようであれば、下記のリンク先から印刷をした上で、蛍光ペンを使いつつ進めてみてください。

貸借対照表で注目するポイント

貸借対照表ではまず「資産」「負債」「純資産」の箇所に色をつけてください。終わったら、それぞれの数字の比率を保ったまま、下記のように図にしてみましょう(手書きで問題ありません)。

次に、財務分析指標でよく活用する流動資産・固定資産・流動負債・固定負債も同様に色をつけ、先ほど書いた図の中に書き込みましょう。

これにより、資産・負債・純資産とそれぞれの流動性が一目でわかります。まずは、この図を作ってから「純資産がかなりの割合を占めてるな」とか「流動資産が固定資産よりだいぶ大きいそうだな」といった風に直感的に財務状況を理解できる状況にしましょう。

損益計算書で注目するポイント

損益計算書では上記の各利益をマーカーなどで色付けします。そして各数字を下記のように棒グラフにして並べてみましょう (手書きでOKです)。

できたグラフをみると、売上総利益から経常利益にかけてで大きく値が落ち込んでいることがわかります。それがわかった上で、改めて元の損益計算書を確認すれば、「販売費及び一般管理費」を約334億円も計上していることがわかり、なぜこれほどまでに大きな値が計上されたのかについて仮説を考えることができるようになります。

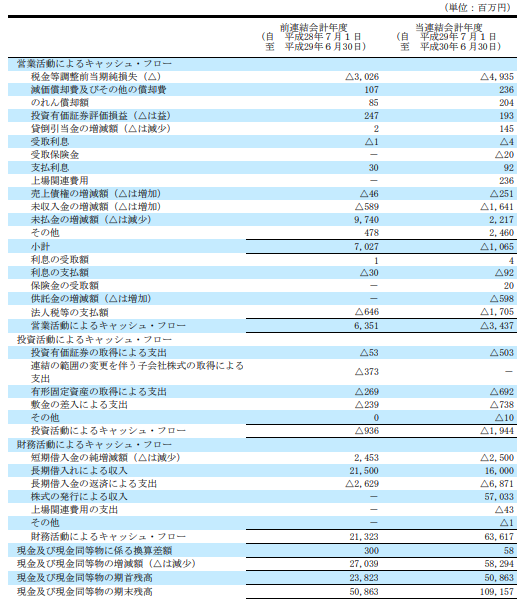

キャッシュフロー計算書はUP/DOWNの組み合わせで理解する

最後にキャッシュフロー計算書について確認しましょう。ここでは3つのキャッシュフローの数値と、「現金及び現金同等物の期首残高」「現金及び現金同等物の期末残高」の数値を元に図をつくってみます。

図にすると、営業CF・投資CFはマイナス、財務CFは大きくプラスになっています。ベンチャー企業としてはメルカリはかなり大規模にはなっているものの、海外展開含めさらなる成長を目指し、営業CF・投資CFをマイナスにするほどの広告宣伝への注力・その他の投資の実施を行っています。ただし、それでは資金が出て行くだけになってしまうだけなので「株式の発行による収入」をベースに財務CFをプラスとする資金調達を行っています。ちなみに、「株式の発行による収入」は要は「上場による資金調達」です。

現金及び現金同等物の期末残高 = 現金及び現金同等物の期首残高 + 営業CF +投資CF + 財務CF

決算書は「直感」で理解する

メルカリの決算書を例に使いつつ、図示することによって決算書を理解する方法についてご説明してきました。どうでしょう、「自分でもできそう」と思って頂けたのではないでしょうか?

決算書はイメージで「難しい」「専門知識がないと読めない」と思われがちですが、決してそんなことはわかりません。どの部分に注目すべきか…をしっかりと理解する方法さえわかれば、非常にスムーズに読み取ることができます。

今回ご紹介したように「蛍光ペン」と「ボールペン」を使って実際に何社か決算書分析を行えば、段々と慣れてくるので、決算書を軽く読むだけでも大枠をつかめるようになります。ぜひ、まずは決算書でグラフを描いてみるところから初めて見てくださいね。